Administración Federal de Ingresos Públicos

IMPUESTOS

Resolución General 2266

Impuesto al Valor Agregado. Ley según texto ordenado en 1997 y sus modificaciones. Comercialización de granos no destinados a la siembra —cereales y oleaginosos— y legumbres secas —porotos, arvejas y lentejas—. Régimen de retención. Resolución General Nº 1394, sus modificatorias y complementaria. Su sustitución. Texto actualizado.

Bs. As., 13/6/2007

VISTO la Resolución General N° 1394, sus modificatorias y complementaria, y

CONSIDERANDO:

Que la citada norma establece un régimen de retención del impuesto al valor agregado aplicable a las operaciones de comercialización de granos no destinados a la siembra —cereales y oleaginosos— y legumbres secas —porotos, arvejas y lentejas—.

Que asimismo, la resolución general del visto reglamenta el funcionamiento del Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas, así como un régimen especial de reintegro sistemático de determinado porcentaje de las retenciones practicadas, cuyo importe se acreditará a los productores así como a determinados acopiadores, incorporados al "Registro".

Que esta Administración Federal tiene como objetivo permanente facilitar la consulta, aplicación y cumplimiento de sus normas, efectuando el correspondiente ordenamiento de las mismas.

Que en línea con dicho objetivo y teniendo en cuenta las adecuaciones a introducir a la norma del visto, resulta aconsejable su sustitución, reuniendo en un cuerpo normativo actualizado la totalidad de los actos dispositivos relacionados con la citada resolución general que deben observar los responsables del gravamen.

Que para facilitar la lectura e interpretación de las normas, se considera conveniente la utilización de notas aclaratorias y citas de textos legales, con números de referencia, explicitados en el Anexo I.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Fiscalización, de Sistemas y Telecomunicaciones, de Recaudación y de Asuntos Jurídicos y la Dirección General Impositiva.

Que la presente se dicta en ejercicio de las facultades conferidas por el Artículo 27 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, el Artículo 22 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones y el Artículo 7° del Decreto N° 618 del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

TITULO I

REGIMEN DE RETENCION

A - OPERACIONES COMPRENDIDAS

Artículo 1° — Establécese un régimen de retención del impuesto al valor agregado respecto de las operaciones de compraventa de:

a) Granos no destinados a la siembra —cereales y oleaginosos—, excepto arroz y legumbres secas —porotos, arvejas y lentejas—.

b) Granos no destinados a la siembra —arroz—.

Las aludidas operaciones quedan excluidas de la retención establecida en el Artículo 1° de la Resolución General N° 18, sus modificatorias y complementarias y de la percepción dispuesta por el Artículo 1° de la Resolución General N° 3337 (DGI), sus modificatorias y complementarias o de cualesquiera otras que las sustituyan o complementen.

B - SUJETOS OBLIGADOS A ACTUAR COMO AGENTES DE RETENCION

Art. 2° — Quedan obligados a actuar como agentes de retención:

a) Los adquirentes de los productos indicados en el artículo anterior, que revistan la calidad de responsables inscriptos en el impuesto al valor agregado, no comprendidos en los incisos b) y c) del presente.

b) Los exportadores.

c) Los acopiadores, cooperativas, consignatarios, acopiadores-consignatarios y los mercados de cereales a término (2.1.) que, en las operaciones mencionadas en el Artículo 1°, actúen como intermediarios o de conformidad con lo previsto en el Artículo 19 y el primer párrafo del Artículo 20 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

C - SUJETOS PASIBLES DE LAS RETENCIONES

Art. 3° — Las retenciones se practicarán a las personas físicas, sucesiones indivisas, empresas o explotaciones unipersonales, sociedades, asociaciones y demás personas jurídicas de carácter público o privado —incluidos los sujetos aludidos en el segundo párrafo del Artículo 4° de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones (3.1.)—, que revistan en el impuesto al valor agregado la calidad de responsables inscriptos.

D - ALICUOTAS APLICABLES. MOMENTO DE LA RETENCION. OPERACIONES ESPECIFICAS

Art. 4° — El importe de la retención se determinará aplicando sobre el precio neto de venta —conforme a lo establecido en el Artículo 10 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones—, que resulte de la factura o documento equivalente, las alícuotas que para cada caso se fijan a continuación:

a) OCHO POR CIENTO (8%): en las operaciones de venta de los productos indicados en el inciso a) del Artículo 1°, realizadas por quienes se encuentren incluidos en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas", que se establece en el Título II de esta resolución general, en las categorías previstas en el Artículo 22, incisos a), b) o e).

b) DIECIOCHO POR CIENTO (18%): en las operaciones de venta del producto indicado en el inciso b) del Artículo 1°, efectuadas por quienes se encuentren incluidos en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas", que se dispone en el Título II de esta resolución general, en las categorías previstas en el Artículo 22, incisos a), b) o e).

c) DIEZ CON CINCUENTA CENTESIMOS POR CIENTO (10,50%): en las operaciones de venta de los productos indicados en el inciso a) del Artículo 1°, realizadas por quienes no se encuentren incluidos en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas", que se establece en el Título II de esta resolución general.

d) VEINTIUNO POR CIENTO (21%): en las operaciones de venta del producto aludido en el inciso b) del Artículo 1°, realizadas por sujetos no incluidos en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas".

En las operaciones efectuadas con intervención de los mercados de cereales a término, la retención se determinará aplicando la alícuota que corresponda —conforme a lo indicado en el primer párrafo— sobre el precio de ajuste definido en el Artículo 19 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

Art. 5° — La retención deberá practicarse en el momento en que se efectúe el pago de los importes —incluidos aquellos que revistan el carácter de señas o anticipos que congelen precios— atribuibles a la operación.

De efectuarse pagos parciales, el monto de la retención se determinará considerando el importe total de la respectiva operación. Si la retención a practicar resultara superior al importe del pago parcial, la misma se realizará hasta la concurrencia de dicho pago; el excedente de la retención no practicada se efectuará en el o los sucesivos pagos parciales.

En el caso de pagos que no revistan el carácter de señas o anticipos que congelen precios, en los términos del último párrafo del Artículo 5° de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, el monto de la retención también será determinado considerando el importe total de la respectiva operación sin que resulten oponibles los adelantos financieros otorgados e imputados a la cancelación del referido importe, a los fines del efectivo cumplimiento de la obligación de retención e ingreso de las sumas retenidas.

El precitado término "pago" deberá entenderse con el alcance asignado en el antepenúltimo párrafo del Artículo 18 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones.

Art. 6° — Cuando el pago por la compra de los productos comprendidos en el Artículo 1° (6.1.), se efectúe en su totalidad mediante la entrega de insumos y/o bienes de capital y/o mediante prestaciones de servicios y/o locaciones, y el agente de retención se encuentre imposibilitado de practicar la retención, resultarán de aplicación las disposiciones contenidas en el cuarto párrafo del presente artículo. Idéntica obligación tendrá el agente de retención cuando el sujeto pasible de la misma entregue en pago por la compra de insumos y/o bienes de capital y/o por la prestación de locaciones y/o servicios, los productos comprendidos en el Artículo 1°.

En el supuesto de que el precitado pago en especie fuera parcial y el importe total de la operación se integre además mediante la entrega de una suma de dinero, la retención se determinará de acuerdo con lo dispuesto en el primer párrafo del Artículo 4° y se practicará sobre el importe pagado en dinero. Si el monto de la retención resultare superior a la referida suma de dinero, el agente de retención ingresará el importe que corresponda hasta la concurrencia con la mencionada suma y cumplirá lo dispuesto en el cuarto párrafo del presente artículo.

Las partes contratantes en las operaciones incluidas en el presente artículo, deberán consignar en los comprobantes respaldatorios de su respectiva operación:

a) La leyenda "operación encuadrada en el Artículo 6° de la Resolución General N° 2266", y

b) los datos relativos al tipo, número y fecha del comprobante emitido por la otra parte o, en su caso, por el adquirente o intermediario.

El agente de retención deberá informar todos los casos previstos en el presente artículo de acuerdo con lo normado en la Resolución General N° 2233, Sistema de Control de Retenciones (SICORE), efectuando una marca en el campo "Imposibilidad de retención" de la pantalla "Detalle de retenciones".

E - FORMAS Y PLAZOS DE INGRESO DE LAS RETENCIONES. SITUACIONES ESPECIALES

Art. 7° — El ingreso del importe de las retenciones practicadas y, de corresponder, de sus accesorios, se efectuará conforme al procedimiento, plazos —excepto que se trate de los sujetos referidos en el Artículo 8°— y demás condiciones, previstos en la Resolución General N° 2233, Sistema de Control de Retenciones (SICORE), consignando a dicho fin los códigos que, en cada caso se indican en el Anexo II de la presente.

Sin perjuicio de ello, no resultarán de aplicación las disposiciones contenidas en el Artículo 6° de la Resolución General N° 2233, respecto del régimen de retención establecido por la presente.

Art. 8° — Los agentes de retención comprendidos en el Artículo 2°, incisos b) y c), deberán ingresar el importe de las retenciones practicadas en cada mes calendario, hasta el día del segundo mes inmediato siguiente a ese mes calendario, en el cual —conforme a la Clave Unica de Identificación Tributaria (C.U.I.T.)— opera el vencimiento fijado en el inciso b) del Artículo 2° de la Resolución General N° 2233.

A los fines de la determinación e ingreso de los importes de las retenciones practicadas los responsables deberán considerar las adecuaciones previstas en el Anexo III de la presente resolución general.

Art. 9° — Los exportadores, a efectos de compensar los importes de las retenciones practicadas con el monto del impuesto facturado por el cual se formule la solicitud de acreditación, devolución o transferencia según lo dispuesto en el Artículo 33 de la Resolución General N° 2000, su modificatoria y complementaria, aplicarán el procedimiento dispuesto en el Anexo III de la presente.

Los acopiadores, cooperativas, consignatarios, acopiadores-consignatarios —incluidos en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas"— y mercados de cereales a término que, en las operaciones comprendidas en el Artículo 1° actúen como intermediarios o de conformidad con lo previsto en el Artículo 19 y el primer párrafo del Artículo 20 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, podrán compensar las sumas de las retenciones a ingresar con los saldos a favor de libre disponibilidad en dicho gravamen, cualquiera sea su origen (pagos a cuenta, retenciones y/o percepciones sufridas por aplicación de cualquiera de los regímenes vigentes).

Lo dispuesto en el párrafo precedente no será de aplicación para las retenciones practicadas a sujetos no incluidos en el "Registro".

A los fines de compensar las sumas de las retenciones los responsables indicados en el segundo párrafo deberán cumplir con lo dispuesto en la Resolución General N° 1659 (9.1.) y consignar el monto utilizado en la declaración jurada del impuesto al valor agregado correspondiente al período fiscal inmediato siguiente a aquel en el que surge el saldo a favor de libre disponibilidad afectado a la compensación.

El importe correspondiente a la compensación indicada en los párrafos anteriores se consignará en el campo "Operaciones del período anterior a ser compensadas en el período actual" de la pantalla "Declaración jurada" de la ventana "Resultado" del programa aplicativo aprobado por la Resolución General N° 2233.

Los importes que excedan la compensación efectuada, o los montos retenidos cuando la compensación no se pueda realizar, deberán ingresarse —dentro del plazo indicado en el Artículo 8°—, mediante depósito bancario.

Art. 10. — Los sujetos que realicen las operaciones indicadas en el Artículo 1°, no podrán oponer la exclusión del régimen de retención, otorgada de acuerdo con lo previsto por la Resolución General N° 2226.

No obstante lo establecido en el párrafo anterior, los proveedores de plan canje inscriptos en tal carácter en el "Registro", podrán oponer su exclusión siempre que las operaciones de venta de los bienes indicados en el Artículo 1° se originen como consecuencia de la operatoria descripta en el primer párrafo del Artículo 6°, efectuada con sujetos que acrediten su inclusión en el "Registro", hasta su equivalente en unidades físicas (10.1.), excepto que dichas operaciones se realicen a través de mercados de cereales a término.

Los responsables incluidos en el "Registro" en alguna de las categorías previstas en el Artículo 22, incisos b) o e), podrán solicitar su incorporación al mismo en la categoría de proveedores de plan canje mediante la presentación de una nota ante la Dirección de Análisis de Fiscalización Especializada, sita en la calle Hipólito Yrigoyen N° 370 - 1er. piso - Ciudad Autónoma de Buenos Aires (C.P. 1086), de acuerdo con lo previsto por la Resolución General N° 1128. La nota deberá contener una pormenorizada descripción de la actividad desarrollada por el peticionante, acompañando toda la documentación que considere pertinente.

F - COMPROBANTES JUSTIFICATIVOS DE LAS RETENCIONES

Art. 11. — Los agentes de retención quedan obligados a entregar al sujeto pasible de la misma, en el momento en que se efectúe el pago y se practique la retención, el comprobante que establece el Artículo 8° de la Resolución General N° 2233, conforme al modelo previsto en sus Anexos V o VI.

De tratarse de operaciones primarias o de venta de productos de su propia producción efectuada por acopiadores, la precitada constancia será reemplazada por los formularios C1116B o C1116C, según corresponda.

Lo dispuesto en el párrafo anterior no será de aplicación únicamente cuando en las referidas operaciones los adquirentes sean exportadores y/o las mismas se efectúen a través de corredores inscriptos en el "Registro" como tales, que emitan el formulario C1116B. En este último supuesto, cada ejemplar del citado formulario C1116B emitido al productor deberá contener la fecha, el monto y el número de comprobante de la retención practicada.

Art. 12. — En los casos en que el sujeto pasible de la retención no recibiera el comprobante previsto en el artículo anterior, deberá proceder conforme a lo establecido en el Artículo 9° de la Resolución General N° 2233.

G - COMPUTO DE LAS RETENCIONES. SALDOS DE LIBRE DISPONIBILIDAD

Art. 13. — El monto de las retenciones tendrá para los responsables inscriptos el carácter de impuesto ingresado, debiendo su importe ser computado en la declaración jurada del período fiscal en el cual se sufrieron.

Sin perjuicio de lo dispuesto en el párrafo anterior y sólo con carácter de excepción, la retención podrá computarse en la declaración jurada correspondiente al período fiscal anterior, cuando la operación de compraventa que le diera origen se haya producido en el aludido período fiscal y la retención haya sido practicada hasta la fecha en que se produzca el vencimiento para la presentación de la declaración jurada del impuesto al valor agregado, correspondiente al precitado período, conforme al cronograma de vencimientos establecido por este Organismo para cada año calendario.

Si el cómputo de importes atribuibles a las retenciones originare saldo a favor del responsable, el mismo tendrá el carácter de ingreso directo y podrá ser utilizado de acuerdo con lo dispuesto en el segundo párrafo del Artículo 24, Título III, de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

H - REGIMEN DE INFORMACION Y REGISTRACION

Art. 14. — Los sujetos indicados en el Artículo 2° deberán informar a este Organismo las retenciones practicadas de acuerdo con los plazos previstos en el inciso b) del Artículo 2° de la Resolución General N° 2233.

A tales fines los exportadores, acopiadores, cooperativas, consignatarios, acopiadores-consignatarios y los mercados de cereales a término que, en las operaciones comprendidas en el Artículo 1 actúen como intermediarios o de conformidad con lo previsto en el Artículo 19 y el primer párrafo del Artículo 20 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, deberán considerar las adecuaciones previstas en el Anexo III de esta resolución general.

Art. 15. — Los agentes de retención quedan obligados a llevar registros suficientes que permitan verificar la determinación de los importes retenidos e ingresados o, en su caso, compensados de acuerdo con lo previsto en el Artículo 9°.

Art. 16. — A los fines del régimen especial de reintegro sistemático previsto en el Título III, los agentes de retención, las Bolsas de Cereales autorizadas por el Poder Ejecutivo Nacional para actuar en el comercio de granos, los productores y los acopiadores —que realicen operaciones de venta de los productos indicados en el Artículo 1° de propia producción—, deberán cumplir con los regímenes de información, en la forma y con los requisitos que, según el sujeto de que se trate, se establecen en los Artículos 17, 18 y 19.

Art. 17. — Los agentes de retención informarán a alguna de las Bolsas de Cereales autorizadas por el Poder Ejecutivo Nacional para actuar en el comercio de granos, las operaciones que no cuenten con la certificación extendida por dichas entidades que prevé el Artículo 35. De cada operación consignarán los siguientes datos:

a) Tipo de comprobante: C1116B o C1116C.

b) Número y fecha del comprobante citado en el inciso a).

c) Apellido y nombres, denominación o razón social, del productor o del acopiador que realice operaciones de venta de los productos indicados en el Artículo 1° de su propia producción.

d) Clave Unica de Identificación Tributaria (C.U.I.T.) de los responsables a que se refiere el inciso c).

e) Apellido y nombres, denominación o razón social, del agente de retención.

f) Clave Unica de Identificación Tributaria (C.U.I.T.), del agente de retención.

g) Apellido y nombres, denominación o razón social, del corredor, de corresponder.

h) Clave Unica de Identificación Tributaria (C.U.I.T.), del corredor, de corresponder.

i) Importe de la retención practicada.

j) Importe neto gravado.

Dicha información se suministrará dentro de los DIEZ (10) días hábiles administrativos del mes calendario inmediato siguiente a aquel en que se practicaron las retenciones.

Art. 18. — Las Bolsas de Cereales autorizadas por el Poder Ejecutivo Nacional para actuar en el comercio de granos, deberán informar a este Organismo las operaciones primarias realizadas con productores o con acopiadores que realicen operaciones de venta de los productos indicados en el Artículo 1° de su propia producción, en cada mes calendario, certificadas por la entidad de acuerdo con lo previsto en el Artículo 35 y las informadas por los agentes de retención, de acuerdo con lo dispuesto en el Artículo 17, consignando de cada operación, los siguientes datos:

a) Tipo de comprobante: C1116B o C1116C.

b) Número y fecha del comprobante citado en el inciso a).

c) Apellido y nombres, denominación o razón social, del productor o del acopiador.

d) Clave Unica de Identificación Tributaria (C.U.I.T.) del productor o del acopiador.

e) Apellido y nombres, denominación o razón social, del agente de retención.

f) Clave Unica de Identificación Tributaria (C.U.I.T.) del agente de retención.

g) Apellido y nombres, denominación o razón social, del corredor, de corresponder.

h) Clave Unica de Identificación Tributaria (C.U.I.T.) del corredor, de corresponder.

i) Importe de la retención practicada.

j) Importe neto gravado.

k) Código de operación, según lo establecido en el Artículo 19.

La información se suministrará —aún cuando no se hubieran realizado operaciones en el período a informar—, hasta el día del mes calendario inmediato siguiente en el que, conforme a la Clave Unica de Identificación Tributaria (C.U.I.T.) de los responsables, opera el vencimiento para la presentación de la declaración jurada del impuesto al valor agregado, inclusive, mediante la utilización del programa aplicativo denominado "AFIP DGI - BOLSAS DE CEREALES - Versión 1.0.", cuyas características, funciones y aspectos técnicos para su uso se especifican en el Anexo IV de la presente.

El referido programa aplicativo podrá ser transferido de la página "web" de este Organismo (http:/ /www.afip.gov.ar).

A los fines del régimen de información previsto en este artículo, las Bolsas de Cereales autorizadas por el Poder Ejecutivo Nacional para actuar en el comercio de granos quedan obligadas a cumplir con el régimen especial de presentación de declaraciones juradas mediante transferencia electrónica de datos previsto en la Resolución General N° 1345, sus modificatorias y complementarias. Dichas entidades considerarán la publicación de esta resolución general en el Boletín Oficial suficiente comunicación de su incorporación al régimen.

En caso de inoperatividad del sistema, los usuarios deberán suministrar la información en la dependencia de este Organismo en la que se encuentren inscriptos mediante la entrega de soportes magnéticos a que se refiere el Apartado B del Anexo IV de la presente resolución general, acompañados del formulario de declaración jurada N° 647 emitido por el sistema y de una nota conforme lo prevé la Resolución General N° 1128 (18.1.).

Art. 19. — Los productores, los acopiadores que realicen operaciones de venta de los productos indicados en el Artículo 1° de su propia producción y los agentes de retención, deberán informar el código de operación, en la forma y condiciones que, según el responsable de que se trate, se indican seguidamente:

a) Productores o acopiadores: en la declaración jurada del impuesto al valor agregado. Deberá consignarse en el campo "Número de certificado" de la ventana "Ingresos Directos" – "Régimen de retenciones".

b) Agentes de retención: en el Sistema de Control de Retenciones (SICORE), establecido por la Resolución General N° 2233. Se consignará en el campo "Número de comprobante" de la ventana "Detalle de retenciones".

El referido código de operación se compone de DOCE (12) dígitos que contienen los datos de los Formularios C1116B y C1116C, con la siguiente información:

1. Código de establecimiento: DOS (2) dígitos que corresponden a los DOS (2) primeros números preimpresos en el margen superior derecho de los formularios.

2. Tipo de comprobante: DOS (2) dígitos que corresponden a:

01 - C1116B.

02 - C1116C.

3. Número de comprobante: OCHO (8) dígitos correspondientes a los OCHO (8) últimos números preimpresos en el margen superior derecho de los formularios.

TITULO II

REGISTRO FISCAL DE OPERADORES EN LA COMPRAVENTA DE

GRANOS Y LEGUMBRES SECAS

A – DEFINICION

Art. 20. — El "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas" estará integrado por responsables inscriptos en el impuesto al valor agregado que realicen las operaciones de venta de granos no destinados a la siembra —cereales y oleaginosos— y legumbres secas —porotos, arvejas y lentejas—.

B - INSCRIPCIONES

Art. 21. — Los responsables comprendidos en el Artículo 3°, deberán solicitar su inclusión en el "Registro Fiscal de Operadores en la Compraventa de Granos y Legumbres Secas", a los fines que:

a) El agente de retención aplique la alícuota de retención del OCHO POR CIENTO (8%) o del DIECIOCHO POR CIENTO (18%) que establece el Artículo 4° de la presente, incisos a) o b), según corresponda.

b) Los productores o acopiadores que realicen operaciones de venta de los productos indicados en el Artículo 1° de su propia producción, resulten comprendidos en el Régimen Especial de Reintegro Sistemático previsto en el Título III de esta resolución general.

c) El agente de retención aplique la alícuota de retención del impuesto a las ganancias que dispone la Resolución General N° 2118 y sus modificaciones, en su Artículo 10, incisos a) o f), según corresponda.

Asimismo, los corredores de granos podrán solicitar su inclusión en el citado "Registro".

Art. 22. — Los responsables serán incluidos en el citado "Registro" con la denominación que, según el operador de que se trate, a continuación se detalla:

a) Productor: sujeto que desarrolla la actividad agrícola consistente en la obtención de los citados productos, mediante la explotación de un inmueble rural, ya sea de su titularidad o de terceros, bajo alguna de las formas establecidas por la Ley N° 13.246 y sus modificaciones, de arrendamientos rurales y aparcería u otras modalidades.

b) Acopiador: sujeto que comercializa granos por cuenta propia y/o en consignación; recibe, acondiciona y/o almacena granos, en instalaciones propias y/o explota instalaciones de terceros.

c) Corredor: sujeto que actúa vinculando la oferta y la demanda de granos para ser comercializados entre terceros exclusivamente y percibe una comisión por su labor mediadora.

d) Proveedor de Plan Canje: sujeto que realiza operaciones de canje encuadradas en el primer párrafo del Artículo 6°.

e) Otros operadores: sujetos pasibles de retención no comprendidos en los incisos a) o b) precedentes.

Art. 23. — La inclusión de los corredores en el "Registro" importa la obligatoriedad de asegurar la identidad de las personas y la veracidad de los negocios en que intervienen, exigiendo la documentación que demuestre la representación invocada. Cuando por culpa o dolo intervinieran en un contrato realizado por una persona ajena a la actividad o en un negocio simulado, serán excluidos del "Registro", sin perjuicio de las consecuencias que a su respecto correspondan por aplicación de la normativa vigente.

El corredor a que se refiere el Artículo 22, inciso c), que además realice operaciones de compraventa de granos a nombre propio, deberá acreditar su inclusión en el "Registro" con la denominación indicada en los incisos a), b) o e), del citado artículo, a efectos de la aplicación de las alícuotas previstas en el Artículo 21.

Art. 24. — A los fines de solicitar su inclusión en el "Registro" en alguna de las categorías indicadas en el Artículo 22, los responsables deberán presentar el formulario de declaración jurada N° 712 Nuevo Modelo, por duplicado, acompañado de los documentos que, según el operador de que se trate, se indican en el Anexo V.

C - CLAVE BANCARIA UNIFORME (C.B.U.)

Art. 25. — Los sujetos que soliciten su inclusión en el "Registro" —excepto que desarrollen exclusivamente la actividad de corredor—, deberán informar una sola Clave Bancaria Uniforme (C.B.U.) asignada por la entidad bancaria en la que posean una cuenta corriente o caja de ahorro, correspondiente a la cuenta bancaria en la que será depositado el monto:

a) Del reintegro del importe retenido, total o parcialmente, según lo establece el Título III de la presente.

b) Del impuesto al valor agregado según lo establece el Título IV de la presente.

Art. 26. — Los sujetos que se hubieran acogido a alguno de los planes de facilidades aprobados por este Organismo, informarán alguna Clave Bancaria Uniforme (C.B.U.), de las que hayan denunciado para el débito automático de los pagos correspondientes.

En el caso que la cuenta bancaria fuera de titularidad compartida, los otros titulares no podrán informar la misma clave para ser utilizada de acuerdo con lo previsto en el Artículo 25.

De no contar con cuenta bancaria deberán solicitar su apertura.

Art. 27. — Para informar la rectificación o sustitución de la Clave Bancaria Uniforme (C.B.U.) el responsable deberá presentar el formulario de declaración jurada N° 712/A.

D - TRAMITE DE LAS SOLICITUDES

Art. 28. — Las presentaciones a que se refieren los Artículos 24 y 27, se efectuarán ante la dependencia de este Organismo en la cual se encuentre inscripto el responsable.

La dependencia podrá solicitar y otorgar un plazo al responsable para que aporte documentación o datos adicionales vinculados al análisis y trámite de la solicitud presentada. El incumplimiento total o parcial al requerimiento efectuado será causal suficiente para proceder al archivo de la solicitud sin más trámite.

E - PROCEDENCIA DE LA INCORPORACION. PUBLICACION EN LA PAGINA "WEB" INSTITUCIONAL. EFECTOS

Art. 29. — La procedencia de la inclusión en el "Registro" será determinada por este Organismo luego de verificar el cumplimiento de los requisitos previstos en este título y que el solicitante no se encuentre incluido en alguna de las situaciones de incorrecta conducta fiscal descriptas en el Anexo VI.

De resultar procedente la inclusión en el "Registro", este Organismo publicará en la página "web" institucional (http://www.afip.gov.ar) el apellido y nombres, denominación o razón social, la Clave Unica de Identificación Tributaria (C.U.I.T.), la categoría del operador de acuerdo con lo definido en el Artículo 22 y —excepto corredores—, la Clave Bancaria Uniforme (C.B.U.) del peticionario.

La citada publicación se efectuará hasta el último día hábil administrativo del segundo mes calendario inmediato siguiente al que se produzca la presentación contemplada en el Artículo 24.

La Clave Bancaria Uniforme (C.B.U.) rectificada o sustituida se publicará en la precitada página "web" hasta el último día hábil administrativo del mes calendario inmediato siguiente al de la presentación del formulario de declaración jurada N° 712/A contemplada en el Artículo 27.

Art. 30. — La incorporación de los responsables en el "Registro" producirá efecto a partir del quinto día corrido inmediato siguiente, inclusive, a aquel en el que se efectúe la publicación prevista en el artículo anterior.

Art. 31. — La denegatoria de la solicitud de incorporación al "Registro" será notificada al responsable mediante alguno de los procedimientos previstos en el Artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

Art. 32. — Las publicaciones de responsables incluidos en el "Registro" continuarán vigentes hasta que este Organismo disponga su exclusión, sin perjuicio de la suspensión de los sujetos incluidos en el "Registro" con arreglo a lo normado en el Capítulo K.

F – ACREDITACION DE INCORPORACION AL REGISTRO

Art. 33. — A partir del quinto día corrido inmediato siguiente, inclusive, al de la publicación en la página "web" institucional de incorporación al "Registro", los agentes de retención y, en su caso, el corredor interviniente, cuando realicen las operaciones comprendidas en el Artículo 1°, deberán verificar, respecto del sujeto pasible de retención, su inclusión en el "Registro" y que no se encuentre suspendido, a los fines de la aplicación de la alícuota del OCHO POR CIENTO (8%) o del DIECIOCHO POR CIENTO (18%), según corresponda. Para ello deberán:

a) Imprimir la consulta al "Registro" en la referida página "web", y

b) solicitar al vendedor en oportunidad de realizar la primera operación:

1. Constancia de la Clave Unica de Identificación Tributaria (C.U.I.T.).

2. La siguiente documentación, según el sujeto de que se trate:

2.1. Personas físicas o sociedades de hecho: fotocopia del documento de identidad de la persona física o de cada uno de los socios.

2.2. Personas jurídicas: copia certificada del acta constitutiva de la sociedad y del acto del órgano societario en donde se resuelve la designación de los órganos de administración y representación de la sociedad con facultades suficientes para suscribir boletos de compraventa de granos y, de corresponder, copia del instrumento que acredite el carácter de apoderado y fotocopia del documento de identidad de la persona autorizada.

Cuando se produzca cualquier modificación de la situación informada, el sujeto pasible de retención deberá aportar copia certificada de la documentación respectiva.

Las certificaciones indicadas precedentemente serán otorgadas por los escribanos matriculados en los colegios profesionales de cada jurisdicción, con certificación del respectivo colegio.

G - AGENTES DE RETENCION. OBLIGACIONES

Art. 34. — Los agentes de retención están obligados a verificar:

a) Mediante la consulta a la página "web" institucional:

1. La inclusión del operador en el "Registro" al momento de practicar la retención, y

2. en caso de estar incluido en dicho "Registro", que no se encuentre suspendido.

b) la identidad del operador,

c) la documentación que lo acredita como operador,

d) la veracidad de las operaciones, y

e) la documentación que acredite la operación de canje, cuando se trate de operaciones comprendidas en el Artículo 10.

H - BOLSAS DE CEREALES AUTORIZADAS. CERTIFICACION

Art. 35. — El agente de retención podrá sustituir los procedimientos previstos en los Artículos 33 y 34, mediante una certificación extendida por alguna de las Bolsas de Cereales autorizadas por el Poder Ejecutivo Nacional para actuar en el comercio de granos. Dicha certificación deberá ser solicitada por escrito cumpliendo las formalidades que aquéllas establezcan.

De acceder alguna de las entidades citadas a la emisión de la mencionada certificación, ésta tendrá una validez de DIEZ (10) días corridos a partir de la fecha de emisión. Se extenderá una certificación por cada operación registrada ante la Bolsa de Cereales certificante.

En caso que una de las bolsas de cereales no acceda a otorgar al agente de retención solicitante la certificación indicada en el primer párrafo de este artículo, las restantes bolsas deberán conceder idéntico tratamiento. Dicho procedimiento no afectará las facultades de esas entidades para registrar operaciones y cumplir normas legales derivadas de la realización de las mismas en su jurisdicción.

Las Bolsas de Cereales autorizadas por el Poder Ejecutivo Nacional para actuar en el comercio de granos, a los efectos de poner a disposición del personal fiscalizador de este Organismo la información de las operaciones, quedan obligadas a:

a) Contar con una única e integrada base de datos conteniendo la información de las operaciones primarias y secundarias, certificadas e informadas, que pueda ser consultada en forma independiente por las operaciones correspondientes a cada una de las entidades.

b) Conservar en archivo la documentación y los elementos que dieron origen a la certificación extendida, y la información suministrada por los agentes de retención de acuerdo con lo previsto en el Artículo 17, por el término establecido en el Artículo 48 del Decreto Reglamentario de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

I – OPERACIONES CON INTERVENCION DE CORREDORES NO INCLUIDOS EN EL "REGISTRO"

Art. 36. — En las operaciones en las que intervengan corredores no incluidos en el "Registro", aún cuando el vendedor se encuentre comprendido en el mismo:

a) Los agentes de retención:

1. Deberán aplicar la alícuota del DIEZ CON CINCUENTA CENTESIMOS POR CIENTO (10,50%) o del VEINTIUNO POR CIENTO (21%) que establece el Artículo 4°, incisos c) o d), según corresponda, y

2. Deberán obligatoriamente cumplir con los requisitos previstos en los Artículos 33 y 34, no resultando sustituibles por la certificación establecida en el Artículo 35.

b) Los productores o acopiadores:

1. Serán pasibles de la alícuota de retención del DIEZ CON CINCUENTA CENTESIMOS POR CIENTO (10,50%) o del VEINTIUNO POR CIENTO (21%), según corresponda, y

2. no serán beneficiarios del régimen especial de reintegro sistemático dispuesto en el Título III.

La liquidación del corredor no incluido en el "Registro" no se considera documento equivalente en los términos establecidos en la Resolución General N° 1415, sus modificatorias y complementarias, Anexo I, Apartado A, inciso f).

J – ENTIDADES REPRESENTATIVAS DEL SECTOR. CERTIFICACIONES EXTENDIDAS. INFORMACION

Art. 37. — Las entidades representativas del sector de primero, segundo o tercer grado que emitan a los productores o acopiadores, las certificaciones previstas en el Anexo VII de esta resolución general, deberán presentar una nota en la que se consigne el apellido y nombres, denominación o razón social, domicilio fiscal y la Clave Unica de Identificación Tributaria (C.U.I.T.) de los productores y acopiadores a los cuales se les hubiera extendido dicha certificación, durante el mes que se informa.

La presentación se efectuará ante la Dirección de Análisis de Fiscalización Especializada sita en la calle Hipólito Irigoyen N° 370 – 1er. Piso – Ciudad Autónoma de Buenos Aires (C.P. 1086), hasta el día 10 del mes calendario inmediato siguiente al de emisión de la certificación.

K – SUSPENSION DE SUJETOS INCLUIDOS EN EL "REGISTRO"

Art. 38. — Este Organismo podrá disponer la suspensión transitoria del responsable incluido en el "Registro" —excepto corredores— cuando se verifique:

a) La falta de presentación de una o más declaraciones juradas vencidas, correspondientes a los impuestos y/o regímenes cuyo control se encuentre a cargo de este Organismo.

b) Alguna de las situaciones previstas en el Anexo VI.

De resultar procedente la suspensión del responsable en el "Registro", este Organismo publicará en el Boletín Oficial el apellido y nombres, denominación o razón social, la Clave Unica de Identificación Tributaria (C.U.I.T.), la categoría del operador de acuerdo con lo definido en el Artículo 22, la Clave Bancaria Uniforme (C.B.U.) —excepto corredores— y el inciso del presente artículo en virtud del cual se dispuso la suspensión del responsable.

Asimismo, este Organismo publicará en la página "web" institucional (http://www.afip.gov.ar) los aludidos datos, a efectos de posibilitar la consulta a que se refiere el Artículo 33.

Art. 39. — En todos los casos, la suspensión transitoria de un sujeto incluido en el "Registro" determinará la aplicación, durante la vigencia de la misma, de las alícuotas de retención que a continuación se indican:

a) DIEZ CON CINCUENTA CENTESIMOS POR CIENTO (10,50%): en las operaciones de venta de los productos indicados en el inciso a) del Artículo 1°.

b) VEINTIUNO POR CIENTO (21%): en las operaciones de venta del producto aludido en el inciso b) del Artículo 1°.

Sin perjuicio de lo dispuesto, las sumas de las retenciones practicadas por aplicación de lo dispuesto en este artículo resultarán susceptibles de compensación de acuerdo con lo previsto en el Artículo 9°.

Art. 40. — La suspensión a que se refiere el Artículo 38 tendrá efectos a partir del día inmediato siguiente, inclusive, al de la publicación en el Boletín Oficial de los datos del responsable suspendido.

Art. 41. — La suspensión comprendida en el Artículo 38, inciso a), se extenderá por un plazo de SESENTA (60) días corridos contados desde el día inmediato siguiente, inclusive, al de la publicación en el Boletín Oficial de los datos del responsable suspendido.

Las retenciones sufridas durante el período de suspensión no estarán sujetas al reintegro sistemático previsto en el Título III.

El responsable podrá, dentro del citado lapso, subsanar el incumplimiento que genera la suspensión, mediante la presentación de la declaración jurada correspondiente, la que deberá comunicar en la dependencia en la que se encuentre inscripto, mediante la presentación de una nota en los términos de la Resolución General N° 1128. En tal caso este Organismo procederá a publicar el levantamiento de la suspensión en su página "web" (http://www.afip.gov.ar).

Este Organismo excluirá del "Registro" al responsable que no cumpla con las presentaciones señaladas dentro del plazo de SESENTA (60) días indicado en el primer párrafo.

Art. 42. — La suspensión del responsable comprendido en alguna de las causales aludidas en el Artículo 38, inciso b), se extenderá desde el día inmediato siguiente, inclusive, al de la publicación en el Boletín Oficial de los datos del responsable suspendido y hasta tanto este Organismo emita y notifique la resolución de exclusión del "Registro" de acuerdo con lo establecido en el Artículo 45.

De corresponder el levantamiento de la suspensión con permanencia del responsable en el "Registro", este Organismo procederá a su publicación en la página "web" institucional (http://www.afip.gov.ar).

Asimismo, el responsable tendrá derecho:

a) Al reintegro sistemático de acuerdo con los porcentajes que prevé el Artículo 51, de tratarse de un productor o acopiador que vende productos de propia producción, o

b) al reintegro parcial previsto en el Artículo 59, de tratarse de un sujeto comprendido en el Artículo 2° inciso c).

L - EXCLUSION DEL "REGISTRO"

Art. 43. — Este Organismo podrá disponer la exclusión del "Registro", de aquellos responsables cuya inscripción se encuentre transitoriamente suspendida por aplicación de las previsiones del Artículo 38.

Art. 44. — Cuando este Organismo detecte incumplimientos por parte de un corredor, el juez administrativo competente notificará a dicho responsable el inicio de un procedimiento de evaluación de permanencia en el "Registro", mediante alguna de las formas previstas en el Artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

El corredor deberá aportar todas las pruebas de que intente valerse para su defensa, dentro de los VEINTE (20) días hábiles administrativos inmediatos siguientes al de la fecha de notificación, inclusive.

Asimismo, podrá aportar un informe no vinculante producido por la Bolsa de Cereales autorizada por el Poder Ejecutivo Nacional para actuar en el comercio de granos, donde opera.

La Bolsa de Cereales, en el término de DIEZ (10) días hábiles administrativos, contados a partir de la fecha en la que el corredor solicitó su intervención, deberá producir un informe con la opinión de la entidad respecto de la actividad comercial de dicho corredor y vinculado estrictamente con los incumplimientos detectados y notificados al corredor por el juez administrativo competente. El informe deberá estar refrendado por el Consejo Directivo y será presentado a este Organismo para su evaluación.

Dentro de los CINCO (5) días hábiles administrativos inmediatos siguientes contados a partir de la fecha en la que el corredor presente la documentación que considere pertinente, el juez administrativo competente decidirá respecto de la procedencia de la exclusión del corredor del "Registro".

Art. 45. — La exclusión de un responsable del "Registro" se efectuará mediante acto administrativo fundado, el cual se notificará de acuerdo con las formas previstas en el Artículo 100 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones.

Una vez efectuada la notificación, este Organismo actualizará la novedad en la página "web" institucional (http://www.afip.gov.ar).

Art. 46. — La exclusión del "Registro" producirá efectos a partir del quinto día corrido inmediato posterior, a aquel en que se efectúe la notificación prevista en el artículo anterior, inclusive.

El responsable excluido del "Registro" por haber incurrido en alguna de las situaciones previstas como incorrecta conducta fiscal en el Anexo VI , puntos 5., 6., 7., 10., 11., 15., 17., 18., 19. y/o 20., podrá solicitar su incorporación al mismo luego de transcurridos DOCE (12) meses contados a partir de la fecha de la notificación prevista en el Artículo 45.

Dicho plazo no será de aplicación cuando la exclusión se originara en las restantes situaciones previstas en el Anexo VI.

M - RESPONSABLES NO INCLUIDOS O EXCLUIDOS DEL "REGISTRO". PROCEDIMIENTO APLICABLE

Art. 47. — Los sujetos que no se encuentren en las nóminas de las publicaciones en la página "web" institucional (http://www.afip.gov.ar) como integrantes del "Registro", podrán presentar —en la dependencia de este Organismo en la cual se encuentren inscriptos— una nota solicitando la revisión de su no incorporación, en la forma y condiciones previstas en la Resolución General N° 1128.

Art. 48. — Este Organismo podrá requerir, dentro del término de DIEZ (10) días hábiles administrativos contados a partir de la fecha de presentación de la nota indicada en el artículo anterior, el aporte de otros elementos que considere necesarios para evaluar las situaciones que expongan los responsables.

La falta de cumplimiento al requerimiento formulado, dentro del plazo de QUINCE (15) días hábiles administrativos contados desde el día inmediato siguiente al del vencimiento del plazo acordado a tal fin, será considerado como desistimiento tácito de lo solicitado y dará lugar sin más trámite al archivo de las respectivas actuaciones.

El acto administrativo que disponga la exclusión del "Registro" con arreglo a lo normado en el Artículo 45 será recurrible en los términos del Artículo 74 del Decreto N° 1397/79 y sus modificatorios.

Art. 49. — La procedencia o no de la inclusión en el "Registro" derivados de la presentación de la nota a que se refiere el Artículo 47, se comunicará con arreglo a lo previsto en el Capítulo E de este título, hasta el último día hábil administrativo del mes inmediato siguiente a dicha presentación, o al del aporte de la demás documentación que requiera este Organismo de acuerdo con lo dispuesto en el Artículo 48, según corresponda.

La publicación de la incorporación al "Registro", en la página "web" institucional (http:// www.afip.gov.ar), contendrá los mismos datos explicitados en el segundo párrafo del Artículo 29 y se efectuará hasta el último día hábil administrativo del mes calendario inmediato siguiente a aquél en el cual el juez administrativo interviniente dicte la resolución que así lo disponga.

La denegatoria de la solicitud será —además— notificada al responsable de acuerdo con lo normado en el Artículo 31.

TITULO III

REGIMEN ESPECIAL DE REINTEGRO

A - REINTEGRO SISTEMATICO. CONDICIONES GENERALES

Art. 50. — El importe resultante de aplicar un porcentaje sobre la suma de la retención practicada conforme a lo establecido en el Artículo 4°, será reintegrado en forma sistemática, a los productores de los productos primarios indicados en el Artículo 1° inscriptos en el "Registro", así como a los acopiadores que realicen operaciones de venta de los citados productos de su propia producción, siempre que se cumplan los requisitos y condiciones previstos en los Capítulos B a H de este título.

El citado reintegro, cuando corresponda a retenciones sufridas durante el período de suspensión del "Registro" por aplicación de lo normado en el Artículo 38, inciso b), corresponderá siempre que se hubiera producido el levantamiento de la citada suspensión.

No obstante lo dispuesto en los párrafos anteriores, esta Administración Federal podrá proceder a la previa verificación de los importes sujetos al mencionado reintegro.

B – REINTEGRO SISTEMATICO. PORCENTAJES

Art. 51. — Para establecer el monto a reintegrar en los casos comprendidos en el primer párrafo del Artículo 50, se aplicará sobre la suma de las retenciones sufridas en cada mes calendario, el porcentaje que a continuación se indica, según se trate de sujetos beneficiados o no por regímenes de exclusión:

a) OCHENTA Y SIETE CON CINCUENTA CENTESIMOS POR CIENTO (87,50%): por la venta de los productos comprendidos en el Artículo 1°, inciso a), efectuadas por sujetos que no se encuentren beneficiados por regímenes de exclusión total o parcial.

b) CINCUENTA POR CIENTO (50%): por la venta de los productos comprendidos en el Artículo 1°, inciso b), realizadas por sujetos que no se encuentren beneficiados por regímenes de exclusión total o parcial.

c) OCHENTA Y SIETE CON CINCUENTA CENTESIMOS POR CIENTO (87,50%) con más el porcentaje que resulte de aplicar sobre el DOCE CON CINCUENTA CENTESIMOS POR CIENTO (12,50%) restante el porcentaje de la exclusión otorgada: por la venta de los productos comprendidos en el Artículo 1°, inciso a), efectuadas por sujetos beneficiados por regímenes de exclusión total o parcial.

d) CINCUENTA POR CIENTO (50%) con más el porcentaje que resulte de aplicar sobre el CINCUENTA POR CIENTO (50%) restante el porcentaje de la exclusión otorgada: por la venta de los productos comprendidos en el Artículo 1°, inciso b), efectuadas por sujetos beneficiados por regímenes de exclusión total o parcial.

C – REINTEGRO SISTEMATICO. REQUISITOS Y CONDICIONES

Art. 52. — A los fines dispuestos en este título, se deberá cumplir con las condiciones y requisitos que se indican a continuación:

a) Respecto del productor o del acopiador indicados en el Artículo 50: deberán integrar el "Registro" y no encontrarse suspendidos a la fecha en que este Organismo proceda a la acreditación del reintegro correspondiente.

b) Respecto de la operación:

1. Todas las operaciones primarias de compraventa de los productos indicados en el Artículo 1°, deberán documentarse mediante los formularios C1116B o C1116C, de acuerdo con lo previsto en la norma conjunta Resolución General N° 1593 (AFIP) y Resolución N° 456 (SAGPyA) del 5 de noviembre de 2003, sus modificatorias y complementarias.

2. La operación deberá estar informada a este Organismo por alguna Bolsa de Cereales autorizada por el Poder Ejecutivo Nacional para actuar en el comercio de granos según lo establecido por el Artículo 18.

3. Deberá estar informado el código de operación de acuerdo con lo dispuesto en el Artículo 19.

4. El importe de la retención practicada deberá estar informado por el agente de retención de acuerdo con lo dispuesto por la Resolución General N° 2233, utilizando los códigos que se indican en el Anexo II de esta resolución general.

5. Los importes retenidos por la aplicación del presente régimen de retención deberán encontrarse exteriorizados en la declaración jurada del impuesto al valor agregado del productor o del acopiador a que se refiere el inciso a) de este artículo, de acuerdo con los siguientes códigos:

|

CODIGO |

CONCEPTO |

|

785 |

Operaciones de venta comprendidas en el Artículo 4°, inciso a) – Operaciones primarias SUJETAS A DEVOLUCION – Adquirentes |

|

786 |

Operaciones de venta comprendidas en el Artículo 4°, inciso a) – Operaciones primarias SUJETAS A DEVOLUCION – Intermediarios |

|

787 |

Operaciones de venta comprendidas en el Artículo 4°, inciso a) – Operaciones primarias SUJETAS A DEVOLUCION – Exportadores |

|

794 |

Operaciones de venta comprendidas en el Artículo 4°, inciso b) – Operaciones primarias SUJETAS A DEVOLUCION – Adquirentes |

|

795 |

Operaciones de venta comprendidas en el Artículo 4°, inciso b) – Operaciones primarias SUJETAS A DEVOLUCION – Intermediarios |

|

796 |

Operaciones de venta comprendidas en el Artículo 4°, inciso b) – Operaciones primarias SUJETAS A DEVOLUCION – Exportadores |

6. El importe del débito fiscal declarado emergente de la declaración jurada a que se refiere el punto 5., debe ser igual o superior al débito fiscal correspondiente a la suma de operaciones sujetas a devolución del período.

c) Respecto de la declaración jurada del impuesto al valor agregado deberá ser confeccionada mediante el correspondiente programa aplicativo, de acuerdo con las adecuaciones previstas en el Anexo VIII.

El monto efectivamente reintegrado en concepto de retenciones sufridas por aplicación del régimen de retención que se establece por la presente, deberá ser informado por los productores o acopiadores.

A tales fines en la pantalla "Datos descriptivos", del cuadro "Tipos de regímenes" se efectuará una marca en el campo "Régimen de Reintegro de Retenciones Agropecuarias". Se habilitará la pantalla correspondiente, debiéndose ingresar el importe reintegrado en el período que se liquida en el campo "Monto de retenciones reintegrado en el período". El importe consignado será trasladado automáticamente a la pantalla "Determinación de la declaración jurada mensual".

D – REINTEGRO SISTEMATICO. PROCEDIMIENTO APLICABLE

Art. 53. — Los montos cuyo reintegro se disponga, serán acreditados por este Organismo en la cuenta bancaria cuya Clave Bancaria Uniforme (C.B.U.) fuera informada por el productor o el acopiador, de acuerdo con lo previsto en los Artículos 25 y 26.

Art. 54. — En aquellos casos en que se hubiera informado la sustitución de la Clave Bancaria Uniforme (C.B.U.) que se encuentra operativa por otra según lo dispuesto en el Artículo 27, el reintegro se efectuará en la cuenta bancaria cuya clave figura en página "web" institucional, hasta que se publique en la misma la correspondiente modificación.

E – PLAZOS PARA LA ACREDITACION DEL REINTEGRO SISTEMATICO

Art. 55. — La acreditación establecida en el Artículo 53 se efectuará en los plazos que a continuación se indican:

a) Operaciones con certificación extendida por alguna Bolsa de Cereales: hasta el último día hábil administrativo, inclusive, del mes calendario inmediato siguiente al de presentación de la declaración jurada del impuesto al valor agregado correspondiente al período fiscal en el cual se practicaron las retenciones.

b) Operaciones no certificadas por alguna Bolsa de Cereales: hasta el último día hábil administrativo, inclusive, del tercer mes calendario inmediato siguiente al de presentación de la declaración jurada del impuesto al valor agregado correspondiente al período fiscal en el cual se practicaron las retenciones.

F – REINTEGRO SISTEMATICO. CONCILIACION SEMESTRAL

Art. 56. — Este Organismo efectuará conciliaciones semestrales que abarcarán los períodos comprendidos entre el 1 de octubre al 31 de marzo del año calendario inmediato siguiente, ambas fechas inclusive, y entre el 1 de abril y el 30 de setiembre del mismo año calendario, ambas fechas inclusive.

Transcurridos DOCE (12) meses a partir de la fecha de la operación, sin que se hayan reunidos los requisitos y condiciones establecidos en el presente título, dicha operación quedará de pleno derecho excluida del régimen de reintegro sistemático.

G – REINTEGRO SISTEMATICO. FACULTADES DE VERIFICACION PREVIA

Art. 57. — No obstante lo dispuesto en el Artículo 50, este Organismo podrá iniciar una verificación previa al reintegro sistemático si se comprobaran inconsistencias vinculadas al comportamiento fiscal del vendedor y/o corredor incluidos en el "Registro" como resultado de las verificaciones realizadas, inclusive mediante el procedimiento previsto en el Título II, Capítulo K.

Ante el incumplimiento de la obligación de declarar los montos efectivamente reintegrados que dispone el Artículo 52, inciso c), esta Administración Federal intimará al responsable para que dentro del plazo de DIEZ (10) días hábiles administrativos presente la declaración jurada rectificativa consignando dichos montos, bajo apercibimiento de la caducidad automática del reintegro efectuado, la suspensión y, en su caso, la exclusión del "Registro" y el cobro de los montos respectivos mediante ejecución fiscal.

De no presentarse la declaración jurada rectificativa en el plazo citado en el párrafo anterior, esta Administración Federal constituirá en mora al responsable otorgándole un plazo suplementario improrrogable de CINCO (5) días hábiles administrativos para regularizar su situación, vencido el cual se hará efectivo el referido apercibimiento.

H – IMPORTES SUJETOS AL REINTEGRO SISTEMATICO NO ACREDITADOS. PROCEDIMIENTO APLICABLE

Art. 58. — En caso que, transcurrido el plazo para que este Organismo acredite los importes correspondientes al reintegro sistemático, éste no se haya efectuado, el productor o el acopiador, en su caso, deberán presentar ante la dependencia de este Organismo en la que se encuentren inscriptos, una nota cuyo modelo figura como Anexo IX de la presente.

I - REINTEGRO A ACOPIADORES U OTROS INTERMEDIARIOS

Art. 59. — Los responsables comprendidos en el Artículo 2°, inciso c), podrán solicitar el reintegro parcial del importe de las retenciones sufridas durante el período de suspensión del "Registro" por aplicación de lo normado en el Artículo 38, inciso b), por las operaciones comprendidas en el Artículo 1° que no provengan de la propia producción, siempre que se hubiera producido el levantamiento de la citada suspensión.

A tal efecto se establecen los siguientes porcentajes de reintegro:

a) VEINTITRES CON OCHENTA Y UN CENTESIMOS POR CIENTO (23,81%): por la venta de los productos comprendidos en el Artículo 1°, inciso a).

b) CATORCE CON VEINTINUEVE CENTESIMOS POR CIENTO (14,29%): por la venta de los productos comprendidos en el Artículo 1°, inciso b).

Art. 60. — La solicitud de reintegro parcial prevista en el Artículo 59 se efectuará ante la dependencia de este Organismo en la que se encuentren inscriptos, mediante la presentación de una nota cuyo modelo figura como Anexo X de la presente, dentro de los TREINTA (30) días corridos contados desde la publicación del levantamiento de la suspensión en la aludida página "web" institucional (http://www.afip.gov.ar).

Art. 61. — A los fines de la solicitud de reintegro parcial establecido en este capítulo, los importes retenidos por la aplicación del presente régimen de retención deberán encontrarse exteriorizados en la declaración jurada del impuesto al valor agregado de los responsables a que se refiere el primer párrafo del Artículo 59, de acuerdo con los siguientes códigos:

|

CODIGO |

CONCEPTO |

|

682 |

Compra Venta de Granos y Legumbres secas. Art. 4°, inciso a) – Adquirentes. |

|

783 |

Compra Venta de Granos y Legumbres secas. Art. 4°, inciso a) – Intermediarios |

|

784 |

Compra Venta de Granos y Legumbres secas. Art. 4°, inciso a) – Exportadores |

|

791 |

Compra Venta de Arroz. Art. 4°, inciso a) – Adquirentes no Exportadores. |

|

792 |

Compra Venta de Arroz. Art. 4°, inciso a) – Intermediarios Art. 2° inc. c). |

|

793 |

Compra Venta de Arroz. Art. 4°, inciso a) - Exportadores |

El importe del débito fiscal declarado emergente de la declaración jurada a que se refiere el párrafo anterior, debe ser igual o superior al débito fiscal correspondiente a la suma de operaciones sujetas a devolución del período.

Respecto de la declaración jurada del impuesto al valor agregado deberá ser confeccionada mediante el correspondiente programa aplicativo, de acuerdo con las adecuaciones previstas en el Anexo VIII.

Art. 62. — El monto efectivamente reintegrado en concepto de retenciones sufridas por aplicación del régimen de retención que se establece por la presente, deberá ser informado por los acopiadores u otros intermediarios.

A tales fines en la pantalla "Datos descriptivos", del cuadro "Tipos de regímenes" se efectuará una marca en el campo "Régimen de Reintegro de Retenciones Agropecuarias". Se habilitará la pantalla correspondiente, debiéndose ingresar el importe reintegrado en el período que se liquida en el campo "Monto de retenciones reintegrado en el período". El importe consignado será trasladado automáticamente a la pantalla "Determinación de la declaración jurada mensual".

Ante el incumplimiento de la obligación de declarar los montos efectivamente reintegrados, esta Administración Federal intimará al responsable para que dentro del plazo de DIEZ (10) días hábiles administrativos presente la declaración jurada rectificativa consignando dichos montos, bajo apercibimiento de la caducidad automática del reintegro efectuado, la suspensión y, en su caso, la exclusión del "Registro" y el cobro de los montos respectivos mediante ejecución fiscal.

De no presentarse la declaración jurada rectificativa en el plazo citado en el párrafo anterior, esta Administración Federal constituirá en mora al responsable otorgándole un plazo suplementario improrrogable de CINCO (5) días hábiles administrativos para regularizar su situación, vencido el cual se hará efectivo el referido apercibimiento.

Art. 63. — Los montos cuyo reintegro se disponga serán acreditados por este Organismo en la cuenta bancaria cuya Clave Bancaria Uniforme (C.B.U.) fuera informada por el responsable, de acuerdo con lo previsto en los Artículos 25 y 26.

En aquellos casos en que se hubiera informado la sustitución de la Clave Bancaria Uniforme (C.B.U.) que se encuentra operativa por otra, según lo dispuesto en el Artículo 27, el reintegro se efectuará en la cuenta bancaria cuya clave figura en la publicación en la página "web" institucional, hasta que se publique en la misma la correspondiente modificación.

TITULO IV

REGIMEN ESPECIAL DE PAGO DEL IMPUESTO AL VALOR AGREGADO

FACTURADO POR VENDEDORES DE GRANOS NO DESTINADOS A LA

SIEMBRA —CEREALES Y OLEAGINOSOS— Y LEGUMBRES SECAS

—POROTOS, ARVEJAS Y LENTEJAS—

A - CONDICIONES GENERALES

Art. 64. — Los sujetos indicados en el Artículo 2°, quedan obligados a cancelar la diferencia resultante entre el monto del impuesto al valor agregado liquidado en la factura o documento equivalente correspondiente a la respectiva operación y el importe de la retención practicada, de corresponder — con la entrega de la constancia que prevé el Artículo 11—, mediante transferencia bancaria o depósito, en la cuenta bancaria cuya Clave Bancaria Uniforme (C.B.U.) vigente a la fecha del pago, fuera denunciada por el vendedor, de conformidad con lo dispuesto en el Título II, Capítulo C. El depósito bancario se realizará en efectivo o con cheque librado por el agente de retención contra la cuenta de la que es titular.

En el supuesto que no resulte posible acreditar en la cuenta bancaria informada el importe de la diferencia indicada en el párrafo anterior, el agente de retención deberá ingresar dicha diferencia con arreglo a lo establecido en el Capítulo E del Título I de la presente y entregar al sujeto pasible de la retención el comprobante correspondiente a la misma.

Si el operador hubiera informado la sustitución de la Clave Bancaria Uniforme (C.B.U.) que se encuentra operativa por otra de acuerdo con lo dispuesto en el Artículo 27, la cancelación del gravamen se efectuará en la cuenta bancaria cuya clave figura en la página "web" institucional, hasta que se publique en la misma la correspondiente modificación.

De resultar incorrectamente informada y/o publicada o de producirse el cierre y/o inhabilitación de la cuenta bancaria cuya Clave Bancaria Uniforme (C.B.U.) figura en la aludida página "web", el responsable informará tal hecho al agente de retención, el que deberá aplicar la alícuota de retención del VEINTIUNO POR CIENTO (21%) o del DIEZ CON CINCUENTA CENTESIMOS POR CIENTO (10,50%), según corresponda, hasta el día que se publique en la página "web" institucional la Clave Bancaria Uniforme (C.B.U.) modificada.

En las operaciones en las que intervengan los mercados de cereales a término, la transferencia o el depósito será efectuado en la cuenta bancaria cuya Clave Bancaria Uniforme (C.B.U.) fuera denunciada por el propietario del bien que se transfiere.

En todos los casos corresponderá identificar en la factura o documento equivalente emitido el medio de pago utilizado. Dicha obligación podrá cumplirse utilizando el registro que prevé el Artículo 5° de la Resolución General N° 1547, su modificatoria y complementaria, en la forma, plazo y demás condiciones que el citado artículo prevé.

Art. 65. — De producirse la situación prevista en el segundo párrafo del Artículo 6° —pago parcial en especie—, el importe que exceda el monto de la retención determinada, deberá abonarse en la forma dispuesta en el artículo anterior, hasta la concurrencia del impuesto al valor agregado facturado.

Art. 66. — La forma de pago indicada en el Artículo 64, procederá aun cuando no corresponda practicar la retención del impuesto al valor agregado.

Art. 67. — Cuando el importe del impuesto al valor agregado que corresponda discriminar en la factura o documento equivalente, resulte igual o inferior a DOSCIENTOS PESOS ($ 200.-), la forma de pago establecida en el Artículo 64, no será obligatoria.

Art. 68. — A los fines establecidos en el Artículo 64, se considerarán válidos los pagos que, reuniendo los requisitos pertinentes, incluyan en forma conjunta el monto correspondiente al impuesto al valor agregado y el del precio neto de la factura o documento equivalente, así como el importe de más de una operación realizada con un mismo sujeto.

Art. 69. — La obligación establecida en el Artículo 64, también deberá cumplirse respecto del importe correspondiente al impuesto al valor agregado, cuando para cancelar el monto de la operación se utilicen medios de pago diferido (cheque de pago diferido, pagaré, letra de cambio, etc.), o se trate de compensaciones con saldos de cualquier tipo.

B - REGIMEN ESPECIAL

Art. 70. — Cuando la Clave Bancaria Uniforme (C.B.U.) fuera incorrectamente denunciada y/o publicada, los respectivos adquirentes deberán aplicar, a los fines del régimen de retención que establece el Título I de esta resolución general, la alícuota de retención del VEINTIUNO POR CIENTO (21%) o del DIEZ CON CINCUENTA CENTESIMOS POR CIENTO (10,50%), según corresponda, la que quedará sujeta al reintegro sistemático previsto en el Título III de esta resolución general.

TITULO V

PENALIDADES

Art. 71. — Cuando se constate el incumplimiento de las obligaciones establecidas en la presente resolución general, el agente de retención y los demás partícipes, serán pasibles de las sanciones previstas en la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, así como, de corresponder, de las dispuestas por la Ley N° 24.769 y sus modificaciones.

TITULO VI

DISPOSICIONES GENERALES

Art. 72. — Los sujetos alcanzados por el régimen informativo que dispone el Artículo 18 de la presente deberán cumplir además con sus obligaciones impositivas y de los recursos de la seguridad social.

En todos los casos la presentación de declaraciones juradas deberá efectuarse de acuerdo con lo dispuesto por la Resolución General N° 1345, sus modificatorias y complementarias.

Art. 73. — La presente resolución general será de aplicación para las operaciones y sus respectivos pagos que se realicen a partir del décimo día hábil administrativo inmediato siguiente al de su publicación en el Boletín Oficial, inclusive.

No obstante lo previsto en el párrafo anterior las disposiciones que a continuación se indican serán de aplicación a partir del día 1 de julio de 2007, inclusive:

a) Artículo 7°, último párrafo.

b) Artículo 9°, tercer párrafo.

Art. 74. — Los importes de las retenciones practicadas por operaciones realizadas hasta el día anterior al de la entrada en vigencia de la presente, por aplicación de las disposiciones de la Resolución General N° 1394, sus modificatorias y complementaria, deberán ser ingresadas de acuerdo con las formas, plazos y demás condiciones establecidos en la citada norma.

Asimismo, serán de aplicación hasta el día 30 de junio de 2007, inclusive, las disposiciones de la Resolución General N° 1394, sus modificaciones y complementaria, que a continuación se indican:

a) Artículo 7°, párrafos segundo y tercero, con relación a las sumas retenidas en exceso.

b) Artículo 9°, a efectos de compensar los importes de las retenciones practicadas.

Art. 75. — Apruébanse los Anexos I a X, que forman parte de la presente.

Art. 76. — Déjanse sin efecto a partir de la fecha indicada en el Artículo 73, inclusive, las Resoluciones Generales Nros. 1394, 1441, 1449, 1450, 1478, 1538, 1646, 1762 y 1953, sin perjuicio de su aplicación a los hechos y situaciones acaecidos durante sus respectivas vigencias.

Toda cita efectuada en normas vigentes respecto de las resoluciones generales citadas en el párrafo anterior, debe entenderse referida a la presente resolución general, para lo cual —cuando corresponda— deberán considerarse las adecuaciones normativas aplicables en cada caso.

Art. 77. — No obstante lo establecido en el Artículo 76, las nóminas de responsables incluidos en el "Registro" publicadas por aplicación de la Resolución General N° 1394, sus modificatorias y complementaria continuarán vigentes.

Mantienen su vigencia los formularios de declaración jurada Nros. 712 Nuevo Modelo y 712/A y el programa aplicativo denominado "AFIP DGI – Bolsas de Cereales – Versión 1.0".

Art. 78. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I - RESOLUCION GENERAL N° 2266

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 2°.

(2.1.) Mercados de cereales a término que se encuentren autorizados a funcionar como tales por la autoridad competente.

Artículo 3°.

(3.1.) Son sujetos pasivos del impuesto al valor agregado quienes revistiendo la calidad de uniones transitorias de empresas, agrupamientos de colaboración empresaria, consorcios, asociaciones sin existencia legal como personas jurídicas, agrupamientos no societarios o cualquier otro ente individual o colectivo, se encuentren comprendidos en alguna de las situaciones previstas en el primer párrafo del Artículo 4° de la ley del gravamen.

Artículo 6°.

(6.1.) Granos no destinados a la siembra —cereales y oleaginosos— y legumbres secas —porotos, arvejas y lentejas—.

Artículo 9°.

(9.1.) Los responsables deberán solicitar la compensación mediante la utilización del programa aplicativo denominado "COMPENSACIONES Y VOLANTES DE PAGO – Versión 1.0 Release 2".

Artículo 10.

(10.1.) A los fines de acreditar la adquisición mediante la operatoria indicada en el Artículo 6°, los proveedores de plan canje quedan obligados a exhibir los comprobantes respaldatorios de la operación de compra al adquirente.

Artículo 18.

(18.1.) Mediante la presentación de la nota el responsable solicitará el procesamiento del soporte magnético acompañado del formulario de declaración jurada N° 647.

ANEXO II RESOLUCION GENERAL N° 2266

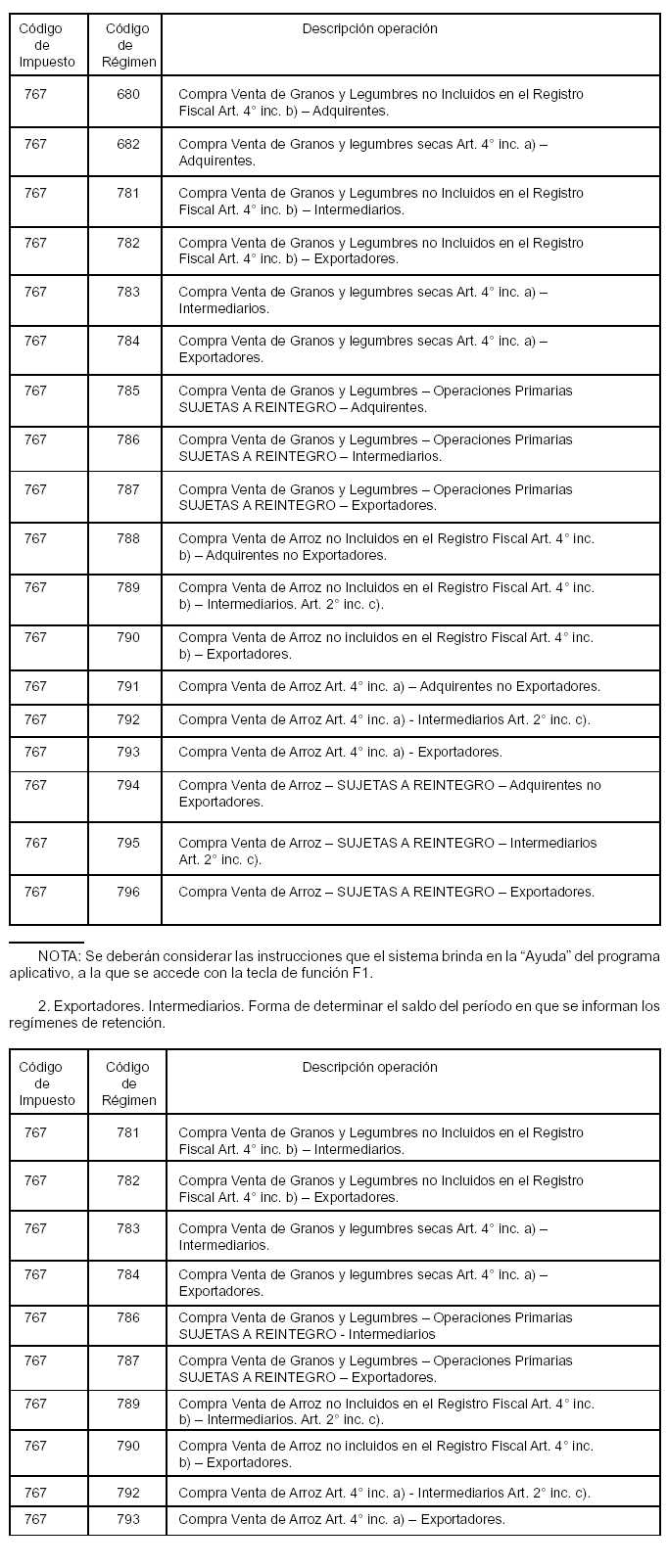

1. Códigos de regímenes de retención:

NOTA: Se deberán considerar las instrucciones que el sistema brinda en la "Ayuda" del programa aplicativo, a la que se accede con la tecla de función F1.

ANEXO III RESOLUCION GENERAL N° 2266

AGENTES DE RETENCION

A - INFORMACION E INGRESO DE LOS IMPORTES DE LAS RETENCIONES PRACTICADAS

Los agentes de retención comprendidos en el artículo 2° deberán utilizar a efectos de informar los montos de las retenciones practicadas, el programa aplicativo "SICORE – Sistema de Control de Retenciones".

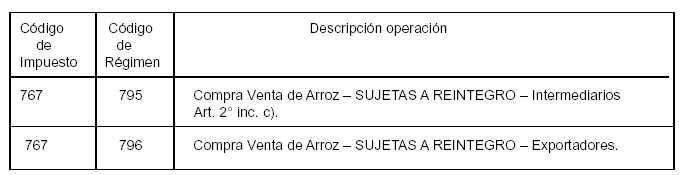

B - EXPORTADORES E INTERMEDIARIOS

Los responsables indicados en los incisos b) y c) del citado artículo deberán informar las retenciones en la declaración jurada del período fiscal en el que se efectúen, esto con independencia de que para su ingreso resulte de aplicación lo indicado en el Artículo 8°, primer párrafo.

El programa aplicativo "SICORE – Sistema de Control de Retenciones", reconocerá los importes de las retenciones correspondientes a regímenes alcanzados por esta situación, no considerándolos a los efectos de la determinación del saldo de la declaración jurada que se liquida.

Asimismo, el sistema informará al usuario el monto total correspondiente a la sumatoria de importes de estas retenciones que deben ser ingresados de acuerdo con lo dispuesto en el primer párrafo del artículo 8°, utilizando para ello, los campos "A FAVOR AFIP - Operaciones del período a ser ingresadas con el saldo de la declaración jurada del período siguiente".

Adicionalmente el aplicativo indicará, del monto consignado en dichos campos, el importe factible de ser compensado al momento que se produzca su obligación de ingreso (Artículo 9°, primero y segundo párrafos), utilizando para ello el campo "A FAVOR AFIP - Operaciones del período factibles de ser compensadas en la declaración jurada del período siguiente (DATO INFORMATIVO PARA EL CONTRIBUYENTE)".

Asimismo, los responsables que deban cumplir el ingreso de las retenciones según lo indicado en el Artículo 8°, primer párrafo, deberán, en la declaración jurada del período fiscal que vence en dicha fecha, consignar en los campos "A FAVOR AFIP - Operaciones del período anterior a ser ingresadas con el saldo de DJ actual" los montos que en el período anterior, el sistema calculó.

B – EXPORTADORES E INTERMEDIARIOS

Por último, en el campo "Operaciones del período anterior a ser compensadas en el período actual", el responsable informará el monto de las operaciones descriptas en el párrafo anterior, que pretende compensar. Para ello presentará el formulario de declaración jurada N° 574 en la dependencia de este Organismo en la que se encuentre inscripto. Este importe, deberá ser menor o igual al valor mostrado, en la declaración jurada del período fiscal anterior, en el campo "A FAVOR AFIP – Operaciones del período factibles de ser compensadas en la declaración jurada del período siguiente (DATO INFORMATIVO PARA EL CONTRIBUYENTE)".

El monto total correspondiente a la suma de los importes de las retenciones practicadas por los exportadores podrá ser compensado con el monto del impuesto al valor agregado facturado por el cual formulen las solicitudes de reintegro hasta el mes, inclusive, en que opere el vencimiento para el ingreso de las mencionadas retenciones.

ANEXO IV RESOLUCION GENERAL N° 2266

PROGRAMA APLICATIVO "AFIP DGI - BOLSAS DE CEREALES - Versión 1.0"

A - CARACTERISTICAS, FUNCIONES Y ASPECTOS TECNICOS

La utilización del sistema "AFIP DGI - BOLSAS DE CEREALES - Versión 1.0" requiere tener preinstalado el sistema informático "S.I.Ap. - Sistema Integrado de Aplicaciones – Versión 3.1 Release 2". Está preparado para ejecutarse en computadoras tipo AT 486 o superiores con sistema operativo "windows 95" o superior, con disquetera de 3½" HD (1.44 Mb), 16 Mb. de memoria RAM (recomendable 32 Mb.) y disco rígido con un mínimo de 30 Mb. disponibles.

El sistema permite:

1. Carga de datos a través del teclado o por importación de los mismos desde un archivo externo.

2. Administración de la información, por responsable.

3. Generación de archivos para su transferencia electrónica a través de la página "web" de este Organismo (http://www.afip.gov.ar).

4. Impresión de la declaración jurada que acompaña a los soportes que el responsable presenta.

5. Emisión de listados con los datos que se graban en los archivos para el control del responsable.

6. Soporte de las impresoras predeterminadas por "windows".

7. Generación de soportes de resguardo de la información del contribuyente.

8. El sistema prevé un módulo de "Ayuda", al cual se accede con la tecla F1 o a través de la barra de menú, que contiene indicaciones para facilitar el uso del programa aplicativo.

El usuario deberá contar con una conexión de "Internet" a través de cualquier medio (telefónico, satelital, fibra óptica, cable módem o inalámbrica) con su correspondiente equipamiento de enlace y transmisión digital. Asimismo, deberá disponerse de un navegador "Browser" "Internet Explorer", "Netscape" o similar para leer e interpretar páginas en formatos compatibles.

En caso de efectuarse una presentación rectificativa, se consignarán en ella todos los conceptos contenidos en la originaria, incluso aquéllos que no hayan sufrido modificaciones.

B - PRESENTACION MEDIANTE SOPORTE MAGNETICO

Se efectuará en disquete de TRES PULGADAS Y MEDIA (3½") HD, rotulado con indicación de la denominación y Clave Unica de Identificación Tributaria (C.U.I.T.) de la Bolsa de Cereales que presenta la información.

En el momento de la presentación a que se refiere el Artículo 18, se procederá a la lectura, validación y grabación de la información contenida en el archivo magnético, y se verificará si ella responde a los datos contenidos en el formulario de declaración jurada N° 647.

De comprobarse errores, inconsistencias, utilización de un programa diferente al provisto o presencia de archivos defectuosos, la presentación será rechazada, generándose una constancia de tal situación.

De resultar aceptada la información se entregará un "acuse de recibo" o "tique acuse de recibo", según la forma de presentación.

ANEXO V – RESOLUCION GENERAL N° 2266

INSCRIPCION EN EL "REGISTRO". DOCUMENTACION A PRESENTAR

a) De tratarse de un productor agropecuario:

1. Fotocopia del título de propiedad del inmueble afectado a la explotación agropecuaria, o

2. fotocopia del contrato de arrendamiento del inmueble afectado a la explotación agropecuaria, o

3. certificación extendida por una entidad representativa del sector, de primero, segundo o tercer grado, que acredite su condición de productor, de acuerdo con el modelo que figura en el Anexo VII de la presente;

4. fotocopia del resumen de cuenta o certificación bancaria donde conste apellido y nombres, denominación o razón social y Clave Bancaria Uniforme (C.B.U.), del titular de la cuenta bancaria informada conforme a lo dispuesto en los Artículos 25, 26 y 27.

b) De tratarse de un acopiador:

1. Copia de los planos de la planta propia, o

2. fotocopia del estatuto de entidad cooperativa, o